作为华为“短暂”的供应商,市场对卓胜微最大的期待就是能担起国内5G射频芯片替代的重担。但在美国的多轮制裁下,华为的5G还是受到了限制,而“卡”住华为脖子的正是射频前端的滤波器。

昔日国内的射频芯片龙头,在过去的1年多的时间里市值蒸发近72%,公司二级市场表现随行业低迷、业绩下滑而陷入“冰点”。

卓胜微(300782.SZ)预计半年报业绩比一季度下滑幅度扩大,根据公司预告来看,预计2022年上半年盈利7.13亿-7.64亿元,同比去年下降24.69%-29.72%。

01

芯片行业周期下行是元凶

卓胜微市值蒸发、业绩下滑只是“果”,“因”在于整体消费电子需求疲软,2022年上半年,中国智能手机市场创下2015年以来最差的半年销量成绩,VIVO、小米、OPPO等出货量无论环比还是同比均出现了下降。消费电子行业景气度持续下滑必然影响到了上游芯片厂商。

然而上游芯片行业不仅受到下游细分的消费电子需求疲软的影响,实际上,全芯片行业也都存在进入下行周期的隐含风险。芯片大厂下调盈利预期、库存周转普遍走高都能说明一些问题,近期英特尔、英伟达、美光等国际芯片巨头纷纷下调了下半年的盈利预期,其中,美光表示“计划削减在新工厂和设备上的支出,以应对订单减少的局面”,台积电也表达过类似的观点,“预计下半年的芯片需求正在减少”;不仅如此,数据显现,今年上半年高通的库存周转天数上升至85天,同比增加约11天,三星也出现出货放缓,库存周转变慢的情况。

“春江水暖鸭先知”,各芯片半导体巨头不约而同都在暗示前期全球芯片短缺的情况正在逐渐缓解。

而且近期的新闻热点也表明国内芯片板块正在进行行业大调整,主要是因为我国目前的芯片半导体行业大概率被过渡夸大,存在泡沫,前期国家队千亿元的投资未能达到预期效果,在芯片先进制程、芯片关键产业链部分的技术成果不及预期。而且若国内芯片市场“砸钱”发展的技术和产能都仍停留在成熟制程的同质化、低壁垒、低毛利的劣性竞争阶段,中短期国内芯片过剩、产业进入寒冬并不魔幻。

02

成也芯片,败也芯片

卓胜微最早从事的是地面电视和手机电视芯片业务。后面移动互联网高速发展,手机电视芯片逐渐被淘汰,卓胜微随后进入转型期,将主营业务向通信领域射频方向调整。

移动通信系统的核心组件,由功率放大器(PA)、双工器(Duplexer和Diplexer)、射频开关(Switch)、滤波器(Filter)、低噪放大器(LNA)等五部分组成,核心功能是收发射频信号,公司选择了技术门槛较低的射频开关和低噪放大器作为切入点。

2018年中美贸易战将科技产业链的“国产替代”概念推至风口浪尖,同时叠加移动通信技术的更新迭代、智能手机市场的爆发、5G手机射频前端占比增加等原因,卓胜微在射频前端的布局赶上风口。公司2019年射频开关业务收入12.08亿,低噪声放大器业务收入2.55亿,也正是这两块收入大幅增长,让头顶“射频芯片国产替代第一股”光环的卓胜微在2019年登陆创业板。

当时也刚好赶上芯片供给短缺和国内芯片投资热,在上市后的两年时间里,公司股价坐上火箭,上涨超过14倍。

“期待越多,失望越大”。

即使2021年年底卓胜微业绩大增,也难掩公司背后的困局。作为华为“短暂”的供应商,市场对卓胜微最大的期待就是能担起国内5G射频芯片替代的重担,但在美国的多轮制裁下,华为的5G还是受到了限制,只能发布4G手机,而“卡”住华为脖子的正是射频前端的滤波器,卓胜微研究多年还是没给出国产替代的“答案”,也因此公司被机构大规模减持。

03

机构持仓骤减

对比去年同期中报机构持仓情况,可以清晰的发现,机构数和持仓股数都出现大幅度的减少。2021年年中公司可以说是稳妥的机构股,829家基金持仓6823.59万股,占流通股的近30%,机构合计持股达到1.17亿股,占流通股的50%以上,机构都看好卓胜微。

但是仅一年,公司几乎可以说是被机构“抛弃”了,根据最新的机构持股情况来看,卓胜微今年上半年仅剩下81家基金公司持股,机构持股总数锐减至4660.3万股,占比不到10%了。而且这81家机构(基金),主要以公募的芯片行业和创业板的被动投资为主,换言之,就是因为卓胜微市值不小,且在芯片半导体行业和创业板指中,所以根据资产配置逻辑,根据行业和指数的被动投资,还会将卓胜微纳入权重。

2021年H1机构持仓情况(数据来源:choice)

2022年H1机构持仓情况(数据来源:choice)

不仅机构减仓,卓胜微的联合创始人姚立生也在触顶前减持。根据公告来看,其从2020年11月9日开始减持,到2021年4月29日完成减持,期间以集合竞价形式卖出13次共计1,029,934股,减少股份比例0.7487%(含稀释),累计套现约6.797亿,似乎是预见了什么。

当然,也有继续坚定看好的。

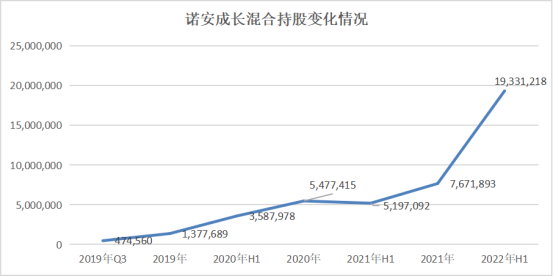

比如2021年基金圈很火的蔡经理,以及他管理的诺安成长混合基金。诺安混合应该算是卓胜微的“铁杆粉丝”,即使2021年年中至今公司市值蒸发约70%,诺安混合依旧在加仓,2022年中报显目前诺安成长混合基金的持股数已经达到1900多万股。

(数据来源:choice)

从披露的持仓来看,卓胜微上市后诺安混合就开始买入,2019年三季报中就已经持有474,560股,根据披露信息来看,这两年一直在加仓坚守。在卓胜微巅峰的2021年年中时,诺安混合当时持有近5,197,092股,按照当时股价来看,诺安混合浮盈至少二十亿左右,期间也小幅减持套现了一次。

最后,看下公司的财务指标。

公司2021年研发费用达到3.04亿,同比增长67%,但占比营收却依然维持在2020年的7%,比2019年的研发占比下降了两个百分点,2022年一季度更是下降到6%,作为一家科技公司,研发占比下滑,而且2021年业绩大涨,按理说赚到钱应该继续加大研发投入,提升公司护城河和竞争力,然而公司账上趴了十几二十亿的货币现金,确实令人费解。

另外,卓胜微存货与存货周转天数都创新高。公司从2019年开始,存货周转天数就开始走高,从125天上涨至2022年一季度的216天,存货高企,周转天数增长一定程度上说明行业景气度不足,按理说在缺芯的背景下,供不应求,卓胜微的出货速度应该是越来越快,存货周转天数下降才是,但恰恰相反,也就反映了行业情况。

目前看,卓胜微的估值23.08倍的PE(TTM)已经在相对较低的位置了,同比细分的模拟芯片设计板块平均54.58倍和中值45倍都低不少,目前看反弹概率更大。

但估值低估的原因也需要重视,首先是公司业绩的下滑,在没有业绩大增超预期的情况下,市场对公司的估值很难改变;其次是产品,5G射频芯片国产替代能否行的通,是否有转机;最后,芯片行业下行压力下,个股很难“独善其身”。想要大幅反弹,价值重估,上面的三点原因都必须发生改变。

本文作者 | 刘超然 来源 | 英才杂志

微软原文标题!蔡嵩松越跌越买,暴跌7成的卓胜微向何处去?